Saxo Bank Erfahrungen 2026: Das grosse Review für Schweizer Anleger

- Aljoscha Moser

- 18 mai 2025

- 17 min de lecture

Dernière mise à jour : il y a 6 jours

Die Saxo Bank ist ein Online-Broker mit Schweizer Banklizenz – besonders attraktiv für Schweizer Anleger, die sehr günstig Aktien, ETFs und andere Wertschriften handeln wollen. Sehr tiefe Handelsgebühren, kostenlose Depotführung, ein gratis Schweizer E-Steuerauszug und kostenlose ETF-Sparpläne gehören zu den grössten Stärken. Gleichzeitig fehlen einzelne Funktionen wie die Aktienregister-Eintragung und Kryptowährungen sind nur indirekt über ETPs handelbar.

In diesem Review erfährst du, ob sich die Saxo Bank für dich lohnt, wie günstig Saxo im Vergleich zu anderen Brokern in der Schweiz wirklich ist und welche Vor- und Nachteile du kennen solltest, bevor du dein Depot eröffnest.

Willkommensangebot

CHF 200 Trading Credit bei Saxo

Erhalte eine Gutschrift von CHF 200 auf Handelsgebühren bei Saxo. Der Bonus gilt nur, wenn du über den Partner-Link auf die Saxo-Website gelangst und dort die Kontoeröffnung vornimmst.

Hinweis: Wir sind eine unabhängige Schweizer Finanzplattform. Wenn du auf einen Link (Affiliate-Link) klickst oder einen Aktionscode von uns verwendest, erhalten wir eine Provision vom Anbieter – für dich entstehen keine Mehrkosten. Die Kontoeröffnung erfolgt ausschliesslich beim Anbieter; wir erhalten keine personenbezogenen Daten. Unsere Tests, Bewertungen und Rankings bleiben davon unbeeinflusst. Mehr erfahren

📖 Inhaltsverzeichnis

☝️Saxo auf einen Blick

Unsere Bewertung: ★★★★★

Mit den schweizweit tiefsten Handelsgebühren, einer benutzerfreundlichen Handelsplattform und kostenlosen ETF-Sparplänen sowie kostenloser Depotführung bietet Saxo eine überzeugende Kombination aus Schweizer Sicherheit, Einfachheit und tiefen Kosten. Für Schweizer Anleger, die günstig investieren wollen, ist Saxo eine sehr gute Wahl.

Vorteile

Saxo ist ein Online-Broker, der umfassende Trading- und Anlagefunktionen bietet.

Saxo bietet bietet die schweizweit günstigsten Handelsgebühren (inklusive kostenloser Depotführung) und es besteht kein Mindestanlagebetrag.

Mit dem Saxo AutoInvest ETF-Sparplan können mehr als 100 ETFs kostenlos bespart werden.

Alle Kunden erhalten einen kostenlosen E-Steuerauszug.

Die Saxo Bank Schweiz ist FINMA-reguliert und verfügt über eine Schweizer Banklizenz (inklusive Schweizer Einlagensicherung).

Nachteile

Aktuell ist es nicht möglich, sich in das Aktienregister eintragen zu lassen.

Kryptowährungen können nur über Derivate wie Krypto-ETPs gehandelt werden.

Eine kurze Übersicht über die Saxo Bank Schweiz

Die Saxo Bank ist ein Online-Broker, mit welchem du die ganze Produktpalette an Finanzprodukten, wie Aktien, ETFs, Fonds, Derivate, Optionen und Futures per App oder am Computer handeln kannst. Unser Test und Erfahrungsbericht zeigt: Die Saxo Bank ist benutzerfreundlich, sicher und extrem günstig. Auch im Vergleich mit anderen Anbietern wie Swissquote oder DEGIRO kann sich Saxo behaupten.

Merkmal | Saxo Bank Schweiz AG |

|---|---|

Banklizenz | Schweiz, FINMA-reguliert |

Depotgebühren | Keine |

Handelsgebühren Schweiz 🇨🇭 | 0.08 %, mind. CHF 3 |

Handelsgebühren USA 🇺🇸 | 0.08 %, mind. USD 1 |

ETF-Sparplan | Ja, kostenlos (keine Kaufgebühren) beim Kauf ausgewählter ETFs |

Kontoeröffnung | Online |

Handelsplattformen | Saxo bietet mit SaxoInvestor und SaxoTrader zwei Plattformen mit App und Webzugang |

Währungsumrechnungsgebühr | 0.25 % |

Schweizer E-Steuerauszug | Kostenlos |

Aktienregister-Eintragung | Noch nicht möglich |

Wer steht hinter der Saxo Bank?

Die Saxo Bank (Schweiz) AG hat ihren Sitz in Zürich (im Circle am Flughafen) und beschäftigt rund 40 Mitarbeitende. Sie besitzt eine vollwertige Schweizer Banklizenz und wird von der FINMA reguliert – ein wichtiger Sicherheitsfaktor für Schweizer Anleger. Die Saxo Bank wurde vor über 30 Jahren vom damaligen 26-jährigen Kim Fournais mit umgerechnet CHF 70'000 Startkapital gegründet. Heute ist Fournais weiterhin CEO und hält rund 30% der Bankanteile. Im März 2025 hat die Bank J. Safra Sarasin 70% der Anteile an der Saxo Bank erworben. Es sorgt für zusätzliche Stabilität und Vertrauen, dass die prestigeträchtige Schweizer Bank J. Safra Sarasin Bank mit Sitz in Basel nun Haupteigentümerin der Saxo Bank ist.

Folgende Zahlen belegen den Erfolg von Saxo:

1,4 Millionen Kunden weltweit

115 Milliarden Dollar verwaltetes Vermögen

über 2'300 Mitarbeitende weltweit

Vollwertige Schweizer Banklizenz mit Sitz in Zürich

In der Schweiz kann die Saxo Bank dank ihrer internationalen Ausrichtung und Grösse sehr kompetitive Konditionen bieten, insbesondere beim Handel mit Aktien, ETFs und anderen Wertpapieren

Was bietet die Saxo Bank?

Die Saxo Bank ermöglicht als Broker einfachen und kostengünstigen Online-Handel mit einer breiten Palette an Finanzprodukten:

Aktien aus aller Welt

ETFs (mit gebührenfreiem ETF-Sparplan)

Anleihen

Fonds

Rohstoffe

Optionen

Futures

Krypto (ETPs wie Krypto-ETFs, also keine "echten" Kryptos)

Die Saxo Bank ist mit diesem Angebot sowohl für aktive Trader, wie auch auch für langfristige "Buy and Hold"-Investoren eine gute Wahl. Dank dem einfachen Zugang zu Aktien, ETFs oder Anleihen kannst du dein Portfolio individuell und nach deinen Bedürfnissen zusammenstellen. Mit einem Lombardkredit kannst du dein Depot zudem flexibel beleihen. Im ausführlichen Artikel zum Saxo Lombardkredit findest du sämtliche Informationen.

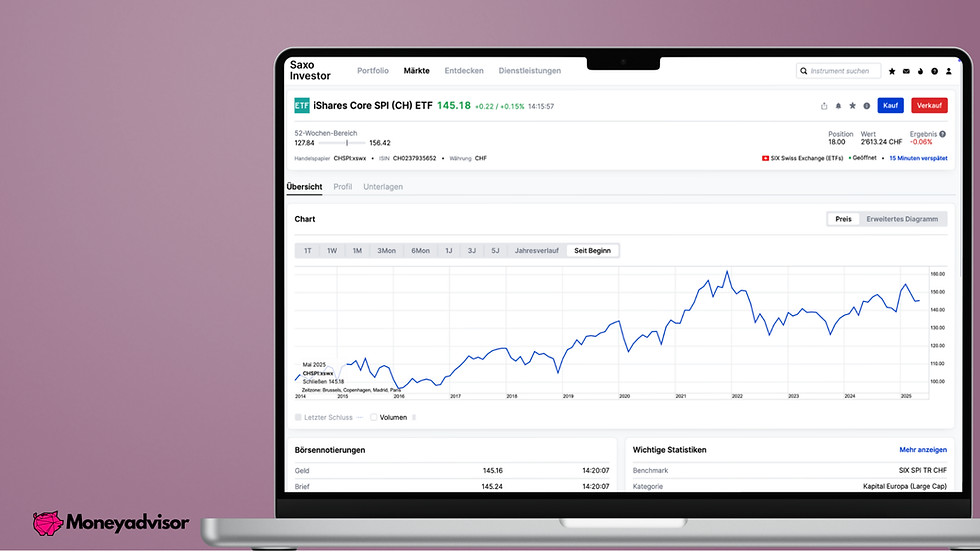

Saxo Bank AutoInvest: Der günstigste ETF-Sparplan der Schweiz

Mit dem ETF-Sparplan AutoInvest bietet Saxo derzeit die kostengünstigste Lösung für den langfristigen Vermögensaufbau in der Schweiz. Du kannst gebührenfrei, also ohne Kaufgebühren, in über 100 ETFs investieren – ganz automatisch und ohne Kaufkosten.

Zur Auswahl stehen beliebte ETFs auf verschiedene Indizes, darunter:

🇨🇭 der iShares Core SPI (CH) ETF für Schweizer Aktien (SPI),

🇺🇸 der Amundi S&P 500 II UCITS ETF für US-amerikanische Top-Unternehmen (S&P 500),

🌎 sowie der iShares Core MSCI World UCITS ETF für eine globale Streuung (MSCI World).

Ein ETF-Sparplan wie AutoInvest erlaubt es dir, regelmässig und automatisiert in ein individuell zusammengestelltes Portfolio zu investieren. Ideal für alle, die langfristig Vermögen aufbauen möchten, ohne sich ständig aktiv um ihre Geldanlage kümmern zu müssen.

Auch in unserem ETF-Sparplan Vergleich konnte Saxo AutoInvest überzeugen:

Keine Kaufgebühren

Keine Depotgebühren

Klar strukturierte Auswahl an ETFs

Dank der konkurrenzlos günstigen Kostenstruktur und der intuitiven Benutzeroberfläche ist Saxo AutoInvest besonders attraktiv – vor allem für Einsteiger und langfristig orientierte Anleger. 👉 Alle Details, Erfahrungen und eine Schritt-für-Schritt-Anleitung findest du in unserem ausführlichen Saxo AutoInvest Erfahrungsbericht und in unserem ETF-Sparplan Vergleich.

Saxo Bank Gebühren

Die Gebühren sind ein wichtiges Kriterium bei der Wahl deines Brokers. Die Saxo Bank überzeugt hier mit einem äusserst wettbewerbsfähigen Gebührenmodell, das sich nicht mehr vor günstigen Auslandsbrokern verstecken muss. In der Schweiz ist Saxo aktuell der günstigste Broker. Saxo kennt drei Preisstufen – wir schauen in diesem Review auf die Standardstufe "Classic", mit der Saxo in der Schweiz bereits Preisführerin ist. Wer über 250'000 Franken mitbringt oder sogar über 1 Mio. Franken kann mit den Stufen "Platinum" oder "VIP" von sogar noch tieferen Gebühren profitieren.

Die drei Kontostufen im Überblick: Classic, Platinum, VIP

Modell | Mindesteinlage | Gebühren | Leistungen |

Classic | Keine | Standardpreise | Günstiger Einstieg, 24/5 Support, ideal für Einsteiger |

Platinum | CHF 250'000 | Bis zu 30 % günstiger | Besserer Support, Gebührenreduktion, Services in Landessprache |

VIP | CHF 1'000'000 | Tiefste Preise | Persönlicher Berater, Zugang zu Experten, exklusive Veranstaltungen |

Bereits das Classic-Konto bietet äusserst attraktive Konditionen – ohne Einstiegshürde. Ideal, um mit kleinen Beträgen zu starten oder die Plattform per Demokonto mit CHF 100'000 Spielgeld zu testen.

In unserem Review und allen Vergleichen betrachten wir ausschliesslich das Classic-Modell – denn dieses ist für die Mehrheit der Nutzer am relevantesten. Hier sind die drei Modelle und Stufenvoraussetzungen zusammengefasst.

Die Saxo Bank Gebühren auf einen Blick

Gebühr | Saxo |

|---|---|

Mindesteinlage | Keine |

Depotgebühren | Keine |

Handelsgebühren CH (SIX) | 0.08 % (mind. CHF 3) |

Handelsgebühren USA (NYSE/NASDAQ) | 0.08 % (mind. USD 1) |

ETF-Sparplan (AutoInvest) | Keine Kaufgebühren |

Stempelsteuer | 0.075 % (CH-Wertschriften), 0.15 % (ausländische); fällt obligatorisch bei allen Brokern in der Schweiz an |

Währungsumrechnung | ca. 0.25 % |

E-Steuerauszug | Kostenlos |

Auszahlungen | Kostenlos |

Inaktivitätsgebühr | Keine |

Transparente Gebührenaufstellung

Vor dem letzten Kaufschritt weist Saxo die Gebühren nochmals übersichtlich und transparent aus. Du kannst dann für eine noch bessere Aufschlüsselung auf "Handelsgebühren" klicken, um die genaue Aufschlüsselung angezeigt zu bekommen. Diese Transparenz ist nicht selbstverständlich. Bei vielen Anbietern können die einzelnen Gebühren erst der Schlussabrechnung entnommen werden und auch dies ist nicht immer ganz einfach.

Keine Depotgebühren

Bei Saxo zahlst du keine Depot- oder Kontogebühren – dein Wertschriftendepot und Konto sind damit kostenlos.

Handelsgebühren im Überblick

Beim Kauf und Verkauf von Finanzprodukten fallen Handelsgebühren an. Diese hängen vom Produkt (z.B. Aktie oder ETF), dem Börsenplatz (z.B. SIX oder NASDAQ) und Transaktionsbetrag ab. Eine detaillierte Übersicht findest du hier.

Börse | Kosten für Aktien und ETFs pro Transaktion |

|---|---|

🇨🇭 Schweizer Börse (SIX) | 0.08% (min. 3 CHF) |

🇺🇸 US-Börsen (NASDAQ, New York Stock Exchange) | 0.08% (min. 1 USD) |

🇩🇪 Deutsche Börse (XETRA) | 0.08% (min. 3 EUR) |

🇬🇧 UK-Börse (London Stock Exchange) | 0.08% (min. 3 GBP) |

🇫🇷 Französische Börse (Euronext Paris) | 0.08% (min. 2 EUR) |

Für den Handel mit US-Aktien starten die Gebühren bei 0.08% bzw. mindestens 1 USD. An der Schweizer Börse SIX betragen die Gebühren ebenfalls 0.08%, jedoch mindestens CHF 3. Das gleiche gilt für ETFs.

Kostenloser ETF-Sparplan

Bei Saxo können über 100 ausgewählte ETF automatisch bespart werden. Das Saxo ETF-Sparplan Angebot "AutoInvest" ist dabei komplett kostenlos. Das heisst, es fallen für die über 100 ETFs keine Kaufkosten an. Alle Informationen zum Saxo AutoInvest ETF-Sparplan findest du in unserem Saxo AutoInvest Erfahrungsbericht.

Zusätzliche Kosten:

Stempelsteuer: 0,075% bei inländischen Wertpapieren, 0,15% bei ausländischen

Währungsumrechnung: Für den Kauf von Finanzprodukten in Fremdwährungen wird dein Guthaben automatisch umgetauscht. Die Wechselkursgebühr beträgt ca. 0.25 % – und ist damit deutlich günstiger als bei vielen anderen Brokern in der Schweiz. Auch hier kann Saxo also mit tiefen Preisen punkten.

E-Steuerauszug: Der Steuerauszug ist komplett kostenlos. Damit sparst du dir vor allem bei grösseren Portfolios und vielen Transaktionen viel Arbeit.

Auszahlungen: Auszahlungen von Saxo sind kostenlos, du kannst also dein Geld frei auf andere Konten verschieben.

Inaktivität: Saxo erhebt keine Inaktivitsgebühr, wenn du die Plattform nicht nutzt.

Saxo im Vergleich: Sehr günstig für Schweizer Anleger

Die Saxo Bank bietet das attraktivste Gebührenmodell in der Schweiz – und das für alle Anlegerprofile. Bereits das Classic-Konto kommt ohne Depotgebühren und ohne Mindesteinlage aus und bietet sehr konkurrenzfähige Handelskosten, die sich nicht hinter Auslandsbrokern verstecken müssen. Ideal für Einsteiger, um auch mit kleinen Beträgen zu starten.

Besonders interessant: Der ETF-Sparplan „AutoInvest“ ist komplett kostenlos – ein starkes Angebot für langfristige Anleger. Und auch der E-Steuerauszug ist gratis – ganz im Unterschied zu vielen anderen Banken und Brokern wo schnell über 100 Franken fällig werden.

Kurz gesagt: Saxo ist aktuell der günstigste Broker der Schweiz – egal ob du neu anfängst oder bereits grössere Beträge investierst.

Handelsplattform für jedes Niveau

Saxo stellt Anlegern zwei moderne Handelsplattformen für den Handel von Aktien, ETFs und Co. zur Verfügung – wahlweise als Trading-App oder Web-Version. Die Gebühren sind auf beiden Plattformen gleich. So findest du die passende Lösung für dein Erfahrungsniveau:

SaxoInvestor – einfach und übersichtlich für Einsteiger

SaxoTrader – flexibel und funktionsreich für Fortgeschrittene

Die Handelsplattformen von Saxo gelten als besonders leistungsfähig und werden auch von vielen Banken im Hintergrund für ihre Kunden genutzt. Der Zugang zu beiden Plattformen mit demselben Login ist besonders benutzerfreundlich. Du kannst also zwischen SaxoInvestor und SaxoTrader flexibel hin und her wechseln – ganz nach deinen persönlichen Bedürfnissen.

SaxoInvestor oder SaxoTrader – welche Plattform soll ich wählen?

Wir empfehlen dir, mit SaxoInvestor zu starten. Wir haben nur gute Erfahrungen mit SaxoInvestor gesammelt: Die Handelsplattform ist sehr übersichtlich gestaltet und die Funktionen sind auf das Nötige reduziert. Falls dir die gebotenen Funktionen nicht ausreichen sollten, kannst du immer noch zu SaxoTrader wechseln.

Saxo entwickelt die Trading-Plattform ständig weiter

Saxo entwickelt die Plattformen kontinuierlich weiter. Geplant sind mitunter Investitionen im Bereich der künstlichen Intelligenz. Ziel ist es beispielsweise, den Kunden personalisierte Hinweise geben zu können. Denkbar ist etwa, dass man auf Klumpenrisiken aufmerksam gemacht wird, ein ähnlicher ETF mit geringeren Gebühren empfohlen wird oder man auf eine attraktive Einstiegsmöglichkeit aufmerksam gemacht wird.

Saxo Bank Kontoeröffnung

Der Eröffnungsprozess ist einfach und vollständig digital. Die Registrierung hat in unserem Fall keine 10 Minuten gedauert.

Gehe zur Saxo Website (Partner-Link; über diesen profitierst du von CHF 200 Trading Credit) und registriere dich online – der Wohnsitz in der Schweiz ist Voraussetzung.

Warte auf die Kontoeröffnung (2-3 Werktage).

Tätige eine erste Einzahlung von mindestens CHF 1 innerhalb von 30 Tagen.

Nach der ersten Einzahlung wird dir innerhalb von 24 Stunden ein CHF 200 Trading Credit (Kommissionsguthaben) gutgeschrieben – ganz automatisch.

❯ Hinweis: Der exklusive Trading Credit ist 90 Tage lang gültig. Nicht genutztes Guthaben verfällt danach automatisch. Mehr erfahren.

Fremdwährungskonten bei Saxo

Dein Hauptkonto bei der Saxo wird in CHF geführt. Wenn du häufig in anderen Währungen handelst – z. B. an US-Börsen – kannst du kostenlos ein Unterkonto in USD oder EUR eröffnen.

Diese Fremdwährungskonten sind kostenlos, haben eine eigene IBAN und ermöglichen es dir, Guthaben direkt in der jeweiligen Währung zu halten, einzuzahlen oder zu empfangen – z. B. Dividenden in USD. So sparst du Wechselgebühren beim Kauf, Verkauf oder Erhalt von Erträgen in Fremdwährungen.

Die Eröffnung eines Unterkontos ist ganz einfach: Gehe in deinem Profil auf „Unterkonto für Währung beantragen“ und wähle die gewünschte Währung aus. Du kannst bei Bedarf auch mehrere Währungskonten anlegen.

So funktioniert der Aktienkauf mit Saxo

Aktien-, ETF- oder andere Wertschriftenkäufe sind einfach und intuitiv. Auch Einsteiger finden sich bei Saxo schnell zurecht. Auf den ersten Blick mögen Begriffe wie „Bid“, „Ask“, oder „Ordertyp“ etwas abschrecken. Doch wer sich einmal kurz damit auseinandersetzt, merkt schnell: Die Grundlagen des Tradings sind einfacher, als sie scheinen.

Ein Beispiel:

Bid/Ask steht für Kauf- und Verkaufspreise – ähnlich wie beim Währungstausch im Urlaub.

Der Nominalwert ist einfach der Preis einer Aktie multipliziert mit der Stückzahl.

Ordertyp „Markt“ bedeutet: Du kaufst zum aktuellen Preis. Dagegen legst du mit „Limit“ fest, wie viel du maximal zahlen willst.

Schritt-für-Schritt: So einfach kaufst du Aktien bei Saxo

Du denkst, Aktienkauf ist kompliziert? Keine Sorge – hier zeigen wir dir anhand von Novartis genau, wie der Aktienkauf in wenigen Schritten abläuft. Bei ETFs funktioniert der Kauf identisch.

🔍 1. Aktie suchen

Im Reiter "Entdecken" gibst du z. B. "Novartis" ein. Bereits nach wenigen Buchstaben erscheint die Aktie in der Liste. Einmal antippen – fertig. Wenn du die ISIN-Nummer deines gesuchten Wertpapier hast, geht die Suche noch einfacher.

📊 2. Informationen ansehen

Du bekommst sofort alle wichtigen Infos: Kursverlauf, aktuelle Bewertung, Tagesveränderung und sogenannte Börsennotierungen. Der Geld-/Briefkurs (Bid/Ask) zeigt, zu welchem Preis aktuell gekauft (90.81 CHF) bzw. verkauft (90.83 CHF) wird – die Spanne dazwischen nennt man Spread.

🛒 3. Ordermaske ausfüllen

Nun klickst du auf „Kaufen“. Du landest im Handels-Modul. Hier gibst du ein:

wie viele Aktien du kaufen willst

ob du zum aktuellen Marktpreis kaufen möchtest (Marktorder) oder einen eigenen Preis vorgibst (Limitorder). Wenn du „Limit“ wählst, gibst du z. B. 90.00 CHF als Höchstpreis ein. Du kaufst dann nur, wenn dieser Preis erreicht wird. Das schützt dich vor zu teuren Käufen.

✅ 4. Kauf bestätigen

Zum Schluss wird dir nochmals alles übersichtlich gezeigt: Preis, Gebühren (z. B. CHF 3.07), dein verbleibendes Guthaben – und du klickst auf „Bestätigen“. Ein besonderes Highlight: Wenn du auf die blaue Schrift „Handelsgebühren“ tippst, erhältst du eine vollständige Kostenübersicht – inklusive Kaufgebühren, der gesetzlich vorgeschriebenen Stempelsteuer und bei ETFs auch den jährlichen TER (Total Expense Ratio). Diese Transparenz vor dem Kauf ist in der Schweiz äusserst selten und ein echter Pluspunkt für Saxo.

Ist die Saxo Bank sicher?

Die Kurzantwort lautet "Ja", die Saxo Bank ist für Schweizer Anlegerinnen und Anleger eine sichere Bank. Konkret müssen wir zwischen Barguthaben und Wertpapieren unterscheiden.

Einlagensicherung für dein Barguthaben

Die Saxo Bank (Schweiz) AG verfügt über eine eigene Schweizer Banklizenz und wird von der Eidgenössischen Finanzmarktaufsicht (FINMA) reguliert. Dein liquides Vermögen – also das Geld, das du für deine Inventionen auf dein Saxo Konto überweist – unterliegt der Schweizer Einlagensicherung und ist im Konkursfall somit bis zu einem Betrag von CHF 100’000 geschützt.

Wertpapiere

Deine Wertpapiere wie Aktien oder ETFs sind ebenfalls zu jeder Zeit sicher verwahrt, denn Wertpapiere werden nicht in der Bilanz der Bank geführt und fallen bei einem Konkurs der Bank somit nicht in die Konkursmasse. Deine Wertpapiere gehören zu jedem Zeitpunkt dir. Sollte die Saxo Bank in den Konkurs gehen, werden deine Wertschriften vom Konkursverwalter zu einer anderen Bank übertragen.

Warum eine Schweizer Banklizenz entscheidend ist

Wenn dir die Sicherheit deiner Wertschriften ein wichtiges Anliegen ist, solltest du deine Wertschriften unserer Auffassung nach ausschliesslich einer Bank mit Schweizer Banklizenz anvertrauen wie dies bei Saxo der Fall ist. Bei ausländischen Brokern ist das Schutzniveau oft tiefer und du musst dich im Fall eines Konkurses mit Behörden und Konkursverwaltern im Ausland auseinandersetzen.

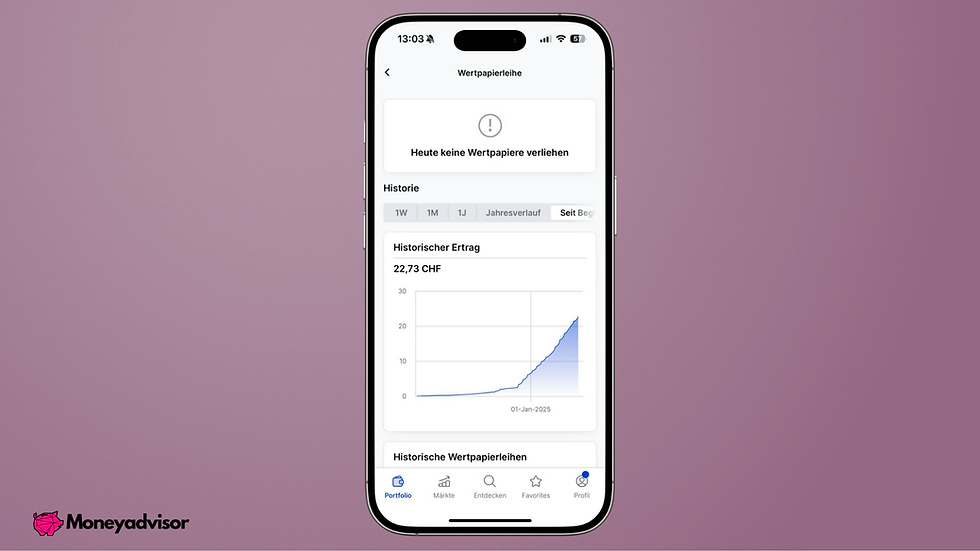

Saxo Bank Wertpapierleihe

Mit der Funktion Wertpapierleihe bietet die Saxo Bank Anlegerinnen und Anlegern die Möglichkeit, zusätzliche Erträge zu erzielen. Aktivierst du diese Option, darf Saxo deine Aktien oder ETFs temporär an andere Marktteilnehmer verleihen. Im Gegenzug wird eine Leihgebühr fällig, die zu gleichen Teilen – also 50 % für dich und 50 % für Saxo – aufgeteilt wird.

Die Wertpapierleihe ist vollumfänglich freiwillig und kann jederzeit wieder deaktiviert werden. Du behältst auch während des Verleihs die volle Kontrolle über dein Depot: Du kannst deine Wertpapiere jederzeit verkaufen und erhältst weiterhin den vollen Dividendenbetrag. Im Saxo-Portal ist jederzeit transparent ersichtlich, ob und welche Titel aktuell verliehen sind.

Absicherung

Zur Absicherung jeder Leihe hinterlegt Saxo eine Sicherheitsleistung von mindestens 102 % des aktuellen Marktwerts deiner ausgeliehenen Wertschriften. Unsere Erfahrung zeigt: Ob deine Titel tatsächlich verliehen werden, hängt stark von der Nachfrage am Markt ab. Während manche Aktien oder ETFs häufig verliehen wurden, blieben andere trotz aktivierter Funktion ungenutzt. Die Wertpapierleihe stellt somit eine interessante Möglichkeit zur Zusatzrendite dar – sie ist jedoch nicht garantiert.

Zusatzrendite mit Risiko

Ein wichtiger Punkt: Bei der Verleihung überträgst du das rechtliche Eigentum an den Wertpapieren vorübergehend an Saxo. Du hast in dieser Zeit lediglich einen Anspruch auf Rückgabe – nicht aber das Eigentum selbst. Trotz Sicherheitsleistung besteht damit ein gewisses Restrisiko. Überlege dir deshalb gut, ob dieses zusätzliche Risiko für dich akzeptabel ist.

Saxo Bank Steuerauszug

Mit dem kostenlosen E-Steuerauszug vereinfacht Saxo das Ausfüllen der Schweizer Steuererklärung deutlich. Der digitale Auszug lässt sich direkt in die kantonale Steuersoftware importieren – ganz ohne mühsames Abtippen werden alle relevanten Informationen wie z.B. Dividendenerträge an die richtige Stelle eingetragen. Während zahlreiche Banken für den E-Steuerauszug zusätzliche Gebühren verlangen – oft 100 Franken aufwärts, stellt Saxo den Service allen Kundinnen und Kunden kostenlos zur Verfügung.

Ein klarer Vorteil – nicht nur für Anleger mit komplexen Wertschriftendepots, sondern auch für alle, die bisher wegen des Aufwands bei der Steuererklärung vom Investieren abgeschreckt waren.

Saxo im Vergleich mit anderen Online-Brokern

Saxo konnte sich sowohl in unserem Broker-Vergleich wie auch ETF-Sparplan Vergleich als Testsiegerin durchsetzen.

Broker | Trade | Depot | Sparplan | Fazit |

|---|---|---|---|---|

| 0.08 %, min. CHF 3 | Gratis | Kostenlos | Kostengünstigster Schweizer Broker |

| ab CHF 3 (Stufenmodell) | CHF 80–200 / Jahr | CHF 3–9 | Starkes Gesamtpaket mit Konto, Karte & 3a und riesiger Trading-Auswahl |

| ab CHF 6 (Stufenmodell) | CHF 72 / Jahr (als Trading Credit) | 1% Kaufkosten | Nur sinnvoll mit bestehendem PostFinance-Konto, da Privatkonto vorausgesetzt wird |

| 0.5 %, min. CHF 1 | Gratis | 0.5% Kaufkosten (ausgewählte ETFs gratis) | Einfache Banking-Apps – gut für Einsteiger |

| 2–5 EUR | Gratis | Nicht verfügbar | Günstig, aber nicht CH-reguliert & steuerlich umständlich |

Saxo vs. Swissquote

Saxo punktet mit den tiefsten Handelsgebühren der Schweiz, keiner Depotgebühr und einem kostenlosen ETF-Sparplan. Damit ist Saxo für kostenbewusste Anlegerinnen und Anleger, die einen Online-Broker suchen, eine sehr attraktive Wahl.

Swissquote bietet ein deutlich grösseres Gesamtpaket: Konto, Debitkarte, 3a, Krypto, Aktienregister-Einträge und über 3 Mio. handelbare Produkte. Die Gebühren (ab CHF 3 pro Trade, CHF 80–200 Depotkosten jährlich) sind fair – aber höher als bei Saxo. Bei höheren Handelsvolumen profitieren Swissquote-Kunden von einem Gebührenplafond: Für an der SIX Swiss Exchange kotierte ETF-Leader beträgt die Gebühr CHF 3 bis maximal nur CHF 9.– pro Transaktion. Auch beim Handel mit Aktien gibt es bei Swissquote eine Obergrenze für die Gebühren. Bei Swissquote ist es zudem möglich in Aktien- oder ETF-Bruchteile zu investieren (sog. Fractional Trading), womit auch sehr teure Wertpapiere wie Lindt & Sprüngli (über CHF 100'000) gehandelt werden können.

👉 Fazit: Saxo für Kostenbewusste & ETF-Sparer. Swissquote ist die bessere Wahl für alle, die Banking, Trading, Hypotheken und Vorsorge aus einer Hand wünschen oder eine umfassende, schweizorientierte Handelsplattform mit erweiterten Funktionen wie Fractional Trading und einer breiteren Produktauswahl suchen. Wer mehr wissen will, kann unseren vertieften Beitrag zu Saxo vs. Swissquote lesen.

Saxo vs. PostFinance

PostFinance nutzt dieselbe Plattform-Technologie wie Swissquote, ist aber stark eingeschränkt. 1 % Kaufgebühren, reduzierte Funktionen und Pflicht zum PostFinance-Privatkonto (CHF 5/Monat) machen das Angebot weniger attraktiv für Neukunden.

Saxo bietet dagegen keine Depotgebühren, 0.08 % Handelsgebühr, umfassende Tools und einfache Bedienung – ohne unnötige Zusatzkosten.

👉 Fazit: Mit Saxo fährt man deutlich besser.

Saxo vs. die Neo-Banken Yuh und neon

Yuh und neon sind moderne Neo-Banken mit sehr intuitiver App und einfacher Benutzeroberfläche. Sie bieten kostenlose Depotführung und ETF-Sparpläne ab 0.5 % Gebühr. Ideal für Einsteiger – aber ohne Web-Zugang und mit beschränkter Produktauswahl.

Saxo ist günstiger (keine Kaufkosten beim ETF-Sparplan, tiefe Verkaufskosten), professioneller (Web & App) und bietet mehr Anlageprodukte – aber ohne klassisches Bankkonto.

👉 Fazit: Für langfristigen Vermögensaufbau ist Saxo klar günstiger.

Saxo vs. Degiro

DEGIRO ist einer der bekanntesten Auslandsbroker in der Schweiz und punktet mit günstigen Preisen – doch Saxo ist mittlerweile oft noch günstiger und bietet zusätzlich den Vorteil einer Schweizer Banklizenz. Bei DEGIRO sind die günstigen Gebühren über die Wertpapierleihe gegenfinanziert, was trotz Absicherung ein gewisses Ausfallrisiko birgt – an den Erträgen partizipieren Kunden trotz Risiko indes nicht. Auch steuerlich ist man mit Saxo im Vorteil: Steuerunterlagen sind optimal auf Schweizer Kunden abgestimmt.

👉 Fazit: Wenn du in der Schweiz lebst, profitierst du bei Saxo nicht nur von tiefen Kosten, sondern auch von einfacherem Steuerservice, FINMA-Regulierung und Einlagensicherung. DEGIRO bleibt für erfahrene Anleger mit Fokus auf EU oder US-Börsen interessant – doch für Schweizer Anleger ist Saxo aktuell die bessere Wahl.

Saxo Bank Erfahrungen: Das sagen Kunden über die Saxo Bank

Die Saxo Bank Schweiz legt grossen Wert auf Kundenzufriedenheit. Laut eigener Aussage liest das Team jede einzelne Google-Bewertung sowie sämtliche Kundenmeinungen auf Trustpilot, um den Kundenservice und das Angebot kontinuierlich zu verbessern. Und das zeigt Wirkung: Die Kundenzufriedenheit ist hoch.

Aktuell erzielt die Saxo Bank Schweiz eine Bewertung von 4.0 von 5 Sternen auf Google und sogar 3.8 von 5 Sternen auf Trustpilot. Im Vergleich mit traditionellen Schweizer Banken wie UBS, Raiffeisen, Zürcher Kantonalbank und PostFinance schneidet die Saxo Bank besser ab. Der folgende Vergleich zeigt, wie stark sich die Saxo Bank im Bereich Kundenzufriedenheit von der Konkurrenz abheben kann:

Bank | Bewertung bei Trustpilot |

|---|---|

Saxo Bank Schweiz | 3.8 von 5 |

UBS Switzerland | 3.7 von 5 |

Raiffeisen Schweiz | 2.2 von 5 |

Zürcher Kantonalbank | 2.0 von 5 |

PostFinance | 1.4 von 5 |

Unsere eigenen Erfahrung: Das sagt unsere Redaktion

Aus eigenen Erfahrungen können wir bestätigen, dass die Zufriedenheit der Kunden bei Saxo eine hohe Priorität geniesst. Der Kundenservice der Saxo Bank überzeugt mit Kompetenz und Freundlichkeit: Auch bei komplexeren Anfragen erhielten wir stets verständliche, sachlich fundierte und korrekte Auskünfte. Besonders positiv fiel auf, dass die Mitarbeitenden durchweg freundlich, geduldig und professionell waren.

Aljoscha – Redakteur Banking

„Saxo bietet zwar keine klassischen Bankdienstleistungen an, jedoch können Konten in verschiedenen Währungen eröffnet und geführt werden. Nicht investiertes Guthaben ist auch bei Saxo durch die Einlagesicherung geschützt“

Flurin – Redakteur Trading

„Besonders schätze ich, dass ich kostengünstig investieren kann, ohne bei der Sicherheit Kompromisse machen zu müssen. Saxo bietet mir die richtige Kombination aus fairen Konditionen und vertrauenswürdigem Umfeld.“

Was uns an der Saxo Bank weniger gefällt

Keine echten Kryptowährungen bei Saxo

Bei Saxo ist der Handel mit Kryptowährungen nur indirekt möglich – über Krypto-ETPs oder ETNs, die die Kursentwicklung von Bitcoin, Ethereum & Co. abbilden. Echten Besitz von Kryptowährungen oder eine Verwahrung in einer eigenen Wallet bietet Saxo nicht an.

Für klassische Anleger mag das ausreichend sein. Kryptoaffine Nutzer, die ihre Coins selbst verwahren möchten („Not your keys, not your coins“), werden bei Saxo jedoch nicht fündig.

Keine Aktienregistereintragung

Aktuell ist es nicht möglich, sich in das Aktienregister eintragen zu lassen. Somit ist es dir nicht möglich, an Generalversammlungen teilnehmen oder Stimmrechte ausüben und du erhältst auch keine Sachdividenden, sofern solche ausgeschüttet werden.

Für viele Anleger ist dieser Punkt vermutlich nicht entscheidend, da sie ihre Aktien ohnehin rein aus Investmentgründen halten. Dennoch gibt es Investorinnen und Investoren, die ihre Aktionärsrechte aktiv wahrnehmen möchten – und für diese Zielgruppe ist das aktuell ein klarer Nachteil.

Positiv ist: Saxo ist sich dieser Einschränkung bewusst und hat auf Nachfrage bestätigt, dass an einer Lösung gearbeitet wird. Ein konkreter Zeitplan für die Einführung der Registereintragung wurde allerdings noch nicht genannt.

Fazit: Ist die Saxo Bank empfehlenswert?

Ja – die Saxo Bank ist aus unserer Sicht sehr empfehlenswert für alle, die in der Schweiz sicher, günstig und einfach handeln möchten.

Die übersichtliche Handelsplattform, die attraktive Gebührenstruktur und der gebührenfreie ETF-Sparplan (AutoInvest) machen Saxo zu einer der besten Optionen für Schweizer Anleger. Der Handel mit Aktien und ETFs ist in unserer Erfahrung intuitiv und schnell zugänglich. Besonders positiv: Saxo ist aktuell der günstigste Schweizer Broker – sowohl für Schweizer Titel als auch für US-Aktien und ETFs. Saxo konnte sich so auch in unserem Broker-Vergleich und ETF-Sparplan Vergleich als Testsieger durchsetzen.

Die Saxo Bank verfügt über eine Banklizenz in der Schweiz, es handelt sich – obwohl die Saxo Bank aus Dänemark stammt – also nicht um einen ausländischen Broker. Bei der Saxo Bank bekommst du eine grosse Auswahl an Finanzprodukten zu fairen Preisen und mit schweizerischen Sicherheitsstandards.

Willkommensangebot

CHF 200 Trading Credit bei Saxo

Erhalte eine Gutschrift von CHF 200 auf Handelsgebühren bei Saxo. Der Bonus gilt nur, wenn du über den Partner-Link auf die Saxo-Website gelangst und dort die Kontoeröffnung vornimmst.

Hinweis: Wir sind eine unabhängige Schweizer Finanzplattform. Wenn du auf einen Link (Affiliate-Link) klickst oder einen Aktionscode von uns verwendest, erhalten wir eine Provision vom Anbieter – für dich entstehen keine Mehrkosten. Die Kontoeröffnung erfolgt ausschliesslich beim Anbieter; wir erhalten keine personenbezogenen Daten. Unsere Tests, Bewertungen und Rankings bleiben davon unbeeinflusst. Mehr erfahren

Häufige Fragen zur Saxo Bank

Was bietet die Saxo Bank?

Die Saxo Bank ist ein Online-Broker, der umfassende Trading- und Anlagefunktionen bietet.

Was sind die Vorteile der Saxo Bank?

Die Saxo Bank bietet äusserst attraktive Gebühren. Die vollständige Gebührenübersicht ist auf der Website der Saxo Bank einsehbar. Mit dem AutoInvest ETF-Sparplan lassen sich mehr als 100 ETFs kostenlos besparen.

Was sind die Nachteile der Saxo Bank?

Aktuell ist es nicht möglich, sich in das Aktienregister eintragen zu lassen. Kryptowährungen können nur über Derivate gehandelt werden.

Ist die Saxo Bank sicher?

Die Saxo Bank Schweiz wird von der FINMA reguliert. Dein Guthaben ist im Konkursfall durch die Einlagesicherung bis CHF 100'000 geschützt. Deine Wertschriften werden im Konkursfall ausgesondert und zu einer anderen Bank übertragen.

Wie sind die Erfahrungen mit Saxo?

Unsere Erfahrungen mit Saxo sind positiv: Die Plattform überzeugt durch eine grosse Produktauswahl, transparente Gebühren und den Verzicht auf Depotkosten. Auch für Einsteiger ist Saxo attraktiv, da vor allem die Plattform SaxoInvestor auf die wichtigsten Funktionen reduziert ist.

Quellen:

Stichworte: Saxo Bank Erfahrungen • Saxo Bank Review • Saxo Bank Rezension • Saxo Bank Test

Autor: Aljoscha Moser

Aljoscha Moser ist Co-Founder von Become Wealthy und Experte für Finanzen, Steuern und Geldanlage. Er hat einen Master of Law der Universität Basel mit Fokus auf Wirtschafts- und Steuerrecht und war unter anderem bei der Steuerverwaltung Basel-Stadt, als Gerichtsschreiber und als Dozent am IfFP tätig.

Auf Become Wealthy bringt er seine Erfahrung in unabhängige Vergleiche, Analysen und Finanzratgeber ein – mit dem Ziel, fundiertes Finanzwissen einfach und verständlich zu vermitteln.